Milloin sinä pääset moonwalkkaamaan yksityissuihkariisi?

Kerroin edellisessä kirjoituksessani siitä, miten tärkeässä roolissa oma elämän suunnitelma on kun miettii yrityksen strategiaa. Kun tietää mitä haluaa elämältään, voi asettaa tavoitteille rahalliset mittarit ja yritykselle strategian. Jos strategia ei ole muutettavissa minkäänlaisiksi konkreettisiksi toimenpiteiksi, prujulla voi tietenkin pyyhkiä peppunsa.

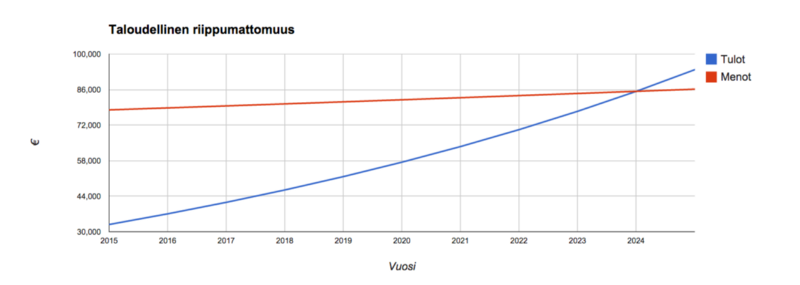

Koska haluan tarjota perheelleni parhaan mahdollisen toimeentulon, se tarkoittaa omassa tapauksessani taloudellisen riippumattomuuden saavuttamista (kansankielisempi termi on “eläkkeelle pääseminen”. En tosin ymmärrä miten kukaan odottaisi innolla kuoliaaksi tylsistymistä). Yksinkertaistettuna taloudelliseen riippumattomuuteen pääsee silloin, kun omaisuuden passiiviset tuotot verojen jälkeen ovat suuremmat kuin elämisen kulut. Jos osinkojen keskimääräinen pitkän ajan vuosituotto on vaikka 10 %, taloudellisen riippumattomuuden piste saavutetaan silloin kun osinkoja tuottava osakepääoma on vuosikulut x 10.

Tietenkään mikään ei ole niin yksinkertaista: perheiden elintasot vaihtelevat asuinpaikan, elintapojen ja arvomaailmoiden mukaan; omaisuutta tai velkaa voi olla pohjalla; verot täytyy maksaa; yritys voi olla isompi tai pienempi, tuottaa tai olla tuottamatta ja puoliso voi käydä töissä tai ahertaa kotona.

Miten tuohon passiiviseen tuloon sitten pääsee ja mihin mennessä? Tein laskelmista esimerkkitaulukon, jota voit käyttää pohjana omissa pohdinnoissasi. Lukuja ei ole laskettu eurolleen, vaan käytän isoa pensseliä. Elämä kun ei kuitenkaan mene ikinä niin kuin suunnittelee, joten on turhaa energianhukkaa keskittyä senttien kanssa sähläämiseen.

Laskelmassa on kolme olennaista komponenttia:

Perheen tulorakenne

Kaikki lähtee perheen elämisen tasosta ja siitä syntyvästä kulurakenteesta. Kulut sisältävät vuokrat tai lainanlyhennykset, autolainat, bensakulut, vakuutukset, ruuan, vaatemenot, satunnaiset kulut, viihteen, kodinkoneet ja kodin tarvikkeet, lomailun ja harrastusmenot sekä tietenkin ihan yleiset hupitoimintaan käytetyt rahat. Helpoin tapa laskea nykytilanteen kulut on laskea vuositulot yhteen ja vähentää niistä säästöön jäänyt omaisuus. Verotuksesta myös riippuu, paljonko pitää tällöin tienata bruttona.

Osakkeet ja indeksirahastot

Koska mitä hyvänsä voi tapahtua, haluan hajauttaa omaisuutta hieman ja laitan osan säästöistä osakkeisiin ja indeksirahastoihin (joiden suhde n. 1:3), ja osakkeissakin jaan omistuksia alojen ja maantieteellisen sijainnin perusteella. Osakkeiden ja indeksirahastojen pitkäaikaiset tuotto-odotukset vaihtelevat, mutta käytän tässä nyt pitkän aikavälin 10 % vuosituottoa molemmissa.

Yrityksen tuotot

Yritys (tai yritykset) on tietenkin yrittäjän tärkein tulonlähde. Isoin kysymys yleensä on, että miten paljon varallisuudesta ottaa palkkatulona ja miten ison osan osinkoina. Näihin vaikuttavat olennaisesti nykyinen lainsäädäntö ja valtaapitävien puolueiden se aika kuukaudesta. Yleensä kannattaa vain suosiolla kysyä neuvoa kirjanpitäjältä jos itse ei jaksa yksityiskohtia selvittää.

Kun huomioi perheen kulurakenteen sekä osakkeiden ja yrityksen tuotto-odotukset, voi laskea luvuista yritykselle asetettavat tavoitteet. Vastaavasti voi päästä lähemmäs taloudellista riippumattomuutta laskemalla kuluja joko alentamalla elintasoaan tai muuttamalla alemman elintason maahan.

Nyt tiedän, kuinka paljon minun täytyy tienata kuukaudessa, että pääsen 15 vuoden kuluttua tavoitteeseeni. Seuraavassa kirjoituksessa kerron miten konvertoida tavoitteet yrityksen mittareiksi.

Tietenkin tilanne on eri jos bisneksessä iskee kunnon kultasuoneen. Sitten voikin repiä lehdistötilausuudessa Savile Row:lla tehdyt tarrahousut jalastaan, moonwalkata yksityiskoneeseen munasillaan samalla kun taustalla soi Eye of the Tiger ja tykeistä ammutaan tonnin seteleitä yleisön joukkoon. Sitä odotellessa.